今天講個股的融資餘額,有關個股融資的名詞很多,

以下只說明融資限額、融資餘額、使用率、劵資比等,

融資是借錢買股票,先買後賣,這其間來來去去的數字,

就形成對於個股的相關數字及未來的買賣力道。

限額、餘額及使用率

融資限額就是一檔股票可以融資買進的最大張數,

目前規定是上市張數的25%,就是四分之一,

以台泥為例,目前上市張數是755萬1181張,

可以在公開市場融資買入的上限是188萬7795張,

所以每家公司的融資限額不同,視上市張數而定。

融資餘額就是融資買進後,還未賣出的張數,

融資餘額/融資限額=使用率,目前融資使用率

前十名中有五家是ETF:

圖1上市融資使用率排行

而且這五家ETF都是指數型的正1反2,

就是沒有股利,純與連結指數正向及反向關係的ETF,

且價格都很便宜,融資買入只需要四成本金,又更便宜了。

排除ETF之外的股票,融資限額都不高,

前20名融資限額最高的是一詮的29933張,

因為中小型股上市張數不多,25%的限額之下,

使用率很容易被拉高,若看上櫃的融資使用率,

個個都很高,因為上櫃公司的上市張數又更少了:

圖2上櫃融資使用率排行

所以融資使用率多高算高呢?絕對數字70%以上都很高了,

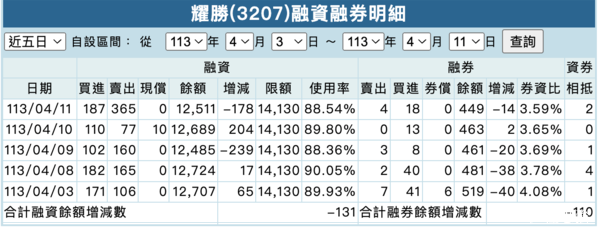

以耀勝來說,截止到4/11,融資限額-融資餘額=1619張,

近5個交易日融資餘額略減:

圖3耀勝融資融劵明細

若看成交量,近5個交易日平均量是2167張,

逐日減少,股價平盤,沒有熱情:

圖4耀勝股價

在3月底4月初耀勝股價由129到138之間,

外資是賣超的,自營商買的多,融資餘額也大幅上昇,

完全是散戶在發力,當然可能是比較大咖的散戶。

至於只剩1619張的限額可以融資,真的很緊繃了。

再看最近熱門股的融資情況,如緯創,限額是72萬4245張,

使用率大約在16.8%,數字看似不高,因為籌碼眾多,

由3月初至4/11,融資餘額增加8535張,

由4月初至4/11現在是增加1050張,

緯創股價在3月由118-125,目前在120-125之間。

再看鴻海,由3月初至4/11增加71366張,

4月初至4/11減少12115張,使用率只有3%,

因為鴻海的限額更大,鴻海股價在3月由105漲到150,

4月以後在150-160之間。所以看大型上市股的

使用率數字都很小,看張數增減比較有感覺。

一般來說,融資餘額增加,表示買方力道張勁,反之偏向賣方。

劵資比

融資是先買後賣,融劵是先賣後買,有人看漲,

也總有人看跌。有資才有劵,一檔股票若完全沒有

投資人融資買進,也就是融資餘額為0時,

就無法融劵賣出。而融劵賣出的總張數就是融劵餘額,

劵資比公式是融劵餘額 / 融資餘額,

就是信用交易中的賣出張數除以買入張數。

劵資比數字愈高表示在信用交易中,賣出力道愈強,

反之是買方市場,不過也是兩面刃,

就是融劵目的是看低未來股價,但也是未來的買方,

期待股價向下走賺差價,融資是期待股價向上走賺差價,

兩股相反的力量,若看劵資比排行,前十名中有七支ETF,

其中五支是正2ETF,由2024年初到現在的

ETF大戰真的是多空交錯。

劵資比數字在大型股通常都在個位數,

中小型股大約在10-30之間。

再看個股,截止到4/11日,緯創的劵資比是0.83%,

再看這個數字由3月到現在的趨勢,

圖5緯創2024/3/1-2024/4/11的劵資比

在三月份的緯創劵資比在3-5%之間,在3/25降為0,

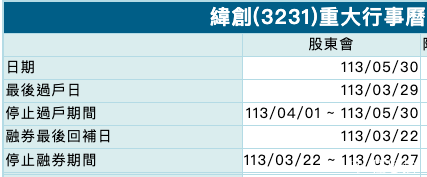

這是因為最後過戶日是3/29,融劵最後回補日是3/22:

圖6緯創的重大行事曆

3/22-3/27是停止融劵期間,每一檔股票在每年股東會、

除權息、現金增資等三個時間點都會公佈

融劵最後回補日及停止融劵期間,因為公司要以

最新股東名冊開股東會或除權息。

換言之,融劵強制回補就是融劵的壓力,就是軋空,

就是股價上漲吃看空的豆腐。

以緯創來說,3/21融劵餘額是1807張,

到3/22當天融劵餘額降為88張,表示3/25融劵買回了

1807-88=1719張,而最後88張都要在3/25買回,

而緯創由3/19-3/25的股價是步步高。

融資沒有強迫賣出的規定,只是多留一天,就多付一天利息。

所以融資與融劵是信用交易的先買及先賣機制,

融資看高,融劵看低,觀察這些數字及了解規定,

可以建立股感。 1樓. XD借錢網2025/06/07 12:37

1樓. XD借錢網2025/06/07 12:37信用卡和金融卡XD借錢網申請簡單快速,審核效率高,資金撥款快。利率合理且透明,客服服務熱心,還款方式彈性,讓借錢過程輕鬆無壓力,推薦大家使用,是資金周轉的好幫手,服務專業可靠。