這是投資領域很有名的理論,其實是現象,

意思是說當路邊擦鞋童都在談股票買股票的時候,

就表示股市已經到高點了,台灣也有菜籃族的說法,

就是婆婆媽媽買完菜後,提著菜藍來到號子看盤,

號子是電子下單流行之前,散戶投資人聚集的地方,

可以交流訊息,菜籃族及擦鞋童是同樣的道理,

就是當資金不多,訊息來源來自路邊或聽說的人

都投入股市,表示最後的接盤俠都已經入局,

沒有更多的接盤俠,股市已過熱。

現在台股在20000點上下,站在歷史高點,

所有新聞都像火熱的造市者般,很難冷靜,以下觀察幾個現象。

台股本益比

證交所每個月都會公佈台股本益比及相關數字,

2024/2月大盤本益比是22.96,殖利率是3.23,

股價淨值比是2.24。

圖1 2024/2月的台股本益比

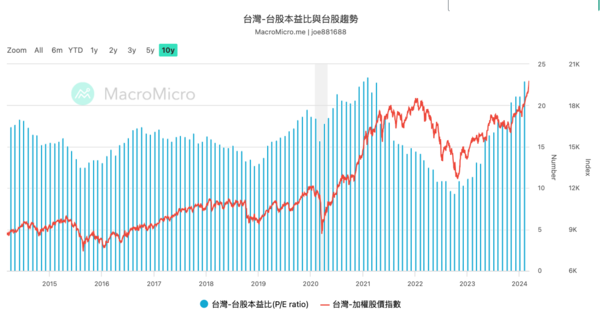

只看一個月無法看出長期變化,再看近十年台股本益比

圖2近十年台股本益比

對於台股本益比的最常見說法是合理區間在10-20之間,

由2023/11月開始台股本益比就突破20,現在來到22.96,

歷史高點是2021/2月的23.45,之後開始修正,

證交所公佈的本益比公式是:

大盤本益比 = 大盤採樣股票市值推計總額 / 大盤採樣股票純益推計總額

這段公式有「大盤取樣」四個字,取樣的股票也有公佈,

共986支,應該就是去除少數可能在暫停交易、

下市邊綠,編不出財報之外的所有公司都在取樣之內,

但沒公佈分子分母的數字,做為分子的總市值是60兆2730億,

反算回來,分母應該是2兆6251億,

證交所每月7日公佈上月的本益比,

而3月底所有公司都要公佈去年年報,

所以4/7公佈的本益比,到底是修正分母?

修正分子?本益比是繼續創高?或向下修正?

總之,10-20是台股長期合理區間。

反1 ETF的成交量

台股中有許多反1 ETF,就是連結指數上漲,

反1 ETF向下走,走向相反,其中連結加權指數的

反1 ETF共有四支,包括00632R元大台灣50反1,

00686R群益台灣加權反1,00664R國泰台灣加權反1,

00676R富邦台灣加權反1,這四支的成交價

都因為加權指數大漲而大跌,若看成交量的話,

其中00632R由3/4開始的成交量始終在前五名,3/13成交量是115000多張,但成交價已來到歷史低點的4:

圖3 00632R走勢

其他三支連結加權指數的反1 ETF也是大盤愈漲

成交量愈大,因為居高思危啊!避險是任何時候

都要有的操作,法人大戶的避險會操作期貨選擇權,

反1 ETF是散戶很好的避險選擇。

巴菲特的在手現金

現在的新聞真的很爛,只會人云亦云。

新聞中常看到巴菲特的在手現金持續創新高,

連結到股市過熱,所以巴菲特要保留更多現金在手,是嗎?

2023年底波克夏公司的在手現金是1676億美元,

的確是歷史高點,但還要再看波克夏公司的資產總值,

2023年底是1兆699億美元,在手現金比例是15.6%,

最近五年的現金及資產總值是:

|

|

2023 |

2022 |

2021 |

2020 |

2019 |

|

資產總值(億) |

10,699 |

9,484.6 |

9,587.8 |

8,737.2 |

8,177.2 |

|

在手現金(億) |

1,676.4 |

1,285.8 |

1,467.1 |

1,382.9 |

1,279.7 |

|

現金/資產 |

15.6% |

13.5% |

15.3% |

15.8% |

15.6% |

表1

以比例來看,只有2022年的在手現金/總資產是13.5%,

其他年度都在15-16間,比例範圍非常固定在13-16的區間內,

因為生意做大了,任何數字都會放大,

所以只看在手現金的話,就容易被做文章。

至於找不到便宜股這樣的標題,在一片火熱之中,

選股本來就愈來愈難,什麼都貴,

但又會覺得買什麼都容易賺到,愈是如此愈是要

收縮選股標準,因為你我都不想當擦鞋童。